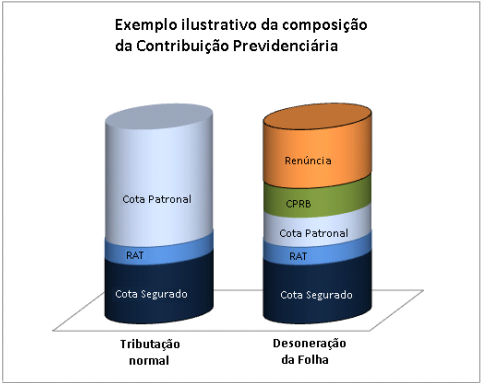

A desoneração da folha de pagamento é uma alteração da legislação tributária incidente sobre a folha de pagamentos. Consiste basicamente na substituição da base de incidência da contribuição previdenciária patronal sobre a folha de pagamentos, por uma incidência sobre a receita bruta.

Essa sistemática possui base legal na Lei 12.546 de 14 de Dezembro de 2011 e demais alterações.

Para Que a desoneração da folha fosse possível, houve a criação de um novo tributo: a Contribuição Previdenciária sobre a Receita Bruta (CPRB). Sua aplicação consiste na aplicação de uma alíquota conforme valor, dependendo da atividade, do setor (CNAE) e do produto fabricado (NCM), sobre a receita bruta mensal.

Quem está enquadrado na desoneração da folha de pagamento ?

A medida abrange os seguintes contribuintes que:

- auferiram receita bruta decorrente do exercício de determinadas atividades elencadas na lei 12.546/2011 (modificada pela lei 13.161/2015);

- auferiram receita bruta decorrente do exercício de atividades elencadas pela mesma lei (12.546/2011, modificada em alguns pontos pela 13.161/2015);

- que estão enquadradas em determinados CNAEs (Classificação Nacional de Atividades Econômicas) previstos nas mesmas leis.

Depois da modificação da lei 12.546/2011, como comentamos, passou a ser facultativo aplicar a desoneração. O que permite ao contribuinte qual forma de tributar a folha de pagamento fica sendo mais vantajosa.

Podendo ser pela forma tradicional (contribuição sobre a folha de pagamento) ou se pela forma desonerada (contribuição sobre a receita bruta)

Nota: as micro e pequenas empresas optantes pelo simples nacional não estão sujeitas ao recolhimento da CPRP. Mas conforme orientação da receita federal, verificar se as micros e pequenas empresas no setor da construção civil está no anexo IV, afinal são exceções e podem se sujeitar à desoneração.

Como é feito o Cálculo ?

O método de cálculo consiste em uma pequena simulação, para cada contribuinte, usando como fontes de informação os valores declarados na Guia de Recolhimento do FGTS e Informações à Previdência Social (GFIP), Documento de Arrecadação de Receitas Federais (DARF) e Guia de Previdência Social (GPS).

O valor do impacto é a diferença entre o valor de contribuição que a empresa recolheria se não estivesse sujeita à desoneração e o valor de fato arrecadado estando nesse modelo.

“A metodologia de cálculo leva em consideração o efeito do disposto no § 1º do art. 9º da Lei nº 12.546/2011, qual seja, a parcela da contribuição previdenciária patronal que permaneceu sobre a folha de salários.”

Há um gráfico que ilustra a composição da contribuição previdenciária sob ambas perspectivas:

Agora que comentamos sobre os aspectos específicos da CPRP, o que acha de falarmos um pouco mais a fundo em seus aspectos macroeconômicos?

Como pudemos observar a desoneração da folha é um método parcial que dispensa as empresas do pagamento da contribuição patronal ao INSS relativa a seus funcionários.

Foi pensada para trazer mais competitividade em alguns setores industriais e da tecnologia da informação. O que foi acontecendo é: tal política foi se expandindo para setores nada expostos a competição internacional, principalmente serviços.

Um forte princípio da desoneração era a neutralidade tributária. Isso significa que: renunciaria o recebimento da contribuição patronal por outro tributo em volume equivalente.

Como pudemos perceber, não houve essa neutralidade, sendo o tributo compensatório estabelecido em nível bem menor do que o necessário.

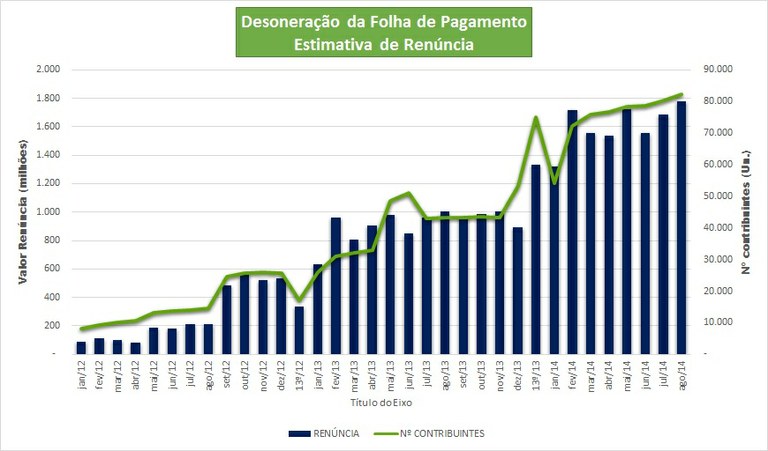

Mediante falta de compensação e a abrangência da medida por outros setores da economia seu custo fiscal (o quando o estado deixa de arrecadar, a grosso modo) foi de R$20.7 bilhões em 2014.

“O valor é estimado com base na desoneração acumulada até o mês de outubro de 2014, no valor de R$16.194,45 milhões, ao qual se adicionaram desoneração em novembro de ordem similar à do mês de outubro (R$1.644 milhões) e desoneração em dezembro de R$2.900 milhões.”

Para ler na íntegra acesse: Desoneração da folha – Ministério da Fazenda

Poucas pessoas sabem mas o mecanismo de desoneração da folha foi uma política tributária inspirada em um movimento Europeu.

No apogeu da crise de 2008-2009, e tentando enfrentar o Estado de Bem Estar Social; perceberam que oneravam muito a força de trabalho com a Previdência Social e que isso dificultava a queda do desemprego.

Há uma diferença no modelo adotado pela Europa, lá eles alcançaram com mais sucesso a neutralidade tributária. Como fizeram isso? Eles aumentaram o imposto sobre o valor agregado, de uma forma que compensou a renuncia fiscal.

Observação: valor agregado é o valor criado por um agente econômico, isto é, o valor adicional que os bens e serviços criam ao serem transformados durante o processo seletivo.

Elucidando melhor sobre o assunto:

Quando se há uma política de “desvalorização fiscal”, isso porque transfere-se a base de cálculo da Contribuição Patronal à Previdência da folha de salários para o valor agregado (como já dissemos antes), mas a questão é que a compensação não incidirá no caso de exportações.

Aqui no modelo, foi considerado para equilibrarmos esse desfalque fiscal a melhora na arrecadação da Previdência decorrente da aceleração observada em 2010 e a ineficiência do imposto em cascata para as empresa foi mascarada pela impactante renúncia fiscal oferecida com base no excedente cíclico identificado na PSU (Previdência Social Urbana)

Trocando em miúdos, como tínhamos uma boa arrecadação o adicional foi utilizado para suportar a renúncia em primeiro momento.

Dado esse gancho, é perceptível a diferença entre o cenário brasileiro e o europeu no que tange tal medida. O nosso cenário econômico não apresentava boas condições para que essa mudança pudesse expandir o emprego e a produção. Como vimos na diferença entre nosso modelo e no modelo que nos inspirou.

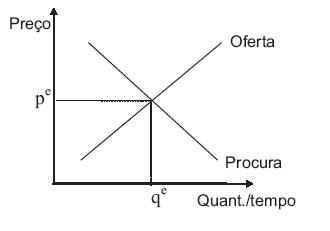

Estávamos próximos ao pleno emprego, isso implica que uma redução na Contribuição Patronal à Previdência (CPP) não chegaria aos preços finais, limitando os ganhos sobre a competitividade e o emprego. Na nota feita pelo Ministério da Fazenda há, inclusive, uma alusão ao crescimento da inflação por este fato; já que se você aumentar a demanda por trabalho (vai ficar mais barato empregar) e ela exceder sua oferta (número de trabalhadores no mercado) o salário terá impacto e quanto mais dinheiro há no mercado menos valorizado ele será. (Conceito de 1/Preço)

A desoneração da folha também tentou compensar grandes empresas de serviços pelo menor custo das suas concorrentes participantes de outros programas como o simples nacional.

Um ponto bem negativo foi a desoneração não ser ligada a uma atividade e sim ligado a um produto. O que gerou custos administrativos na entidade, pois poderia ter algum produto que se encaixaria e outro que não.

Outro ponto muito importante que devemos salientar aqui é a falta de observância sobre a demanda agregada no modelo.

Foi ampliando as empresas das quais poderia entrar no modelo de desoneração, então ficou mais complicado que tal quadro fosse sustentável.

Encerro tal análise citando um trecho, do qual foi base para este artigo do Ministério da Fazenda:

Em suma, a política de desoneração da folha de pagamentos conseguiu, em certa medida, alcançar seus objetivos em um ambiente econômico muito específico criado pelas políticas anticíclicas das grandes economias, mas tornou-se excessivamente oneroso ao longo do tempo.

O modelo adotado no Brasil, com renúncia fiscal e sem foco na competitividade externa, apresentou, segundo a maior parte dos estudos, um custo de oportunidade social elevado. Em outras palavras, ele não teve grande capacidade de geração de emprego, até pelo aquecimento do mercado de trabalho, que tendia a transformar em pressão salarial o aumento de demanda causado pela expansão fiscal subjacente à renúncia tributária embutida no programa.

E, o custo dos recursos públicos despendidos com cada emprego criado com base na política foi próximo a R$ 60 mil para cada emprego com salário anual médio de R$ 20 mil. Além disso, o aumento da tributação indireta não é isento do risco de ser regressivo, e a tributação sobre o faturamento, daquele de ser ineficiente, ao trazer de volta a tributação em cascata—ainda que esse efeito sobre as empresas fosse mascarado pela renúncia fiscal.

No novo ambiente de maior competitividade externa do Brasil e restrição orçamentária para se alcançar o equilíbrio fiscal indispensável para estimular o investimento e o crescimento econômico sustentável, esses fatores militam, portanto, pelo redimensionamento da política de desoneração da folha.”

Para ilustrar tal medida:

FONTE: CEFIS